負担調整措置について

平成9年度の評価替え以降、課税の公平の観点から、地域や土地によりばらつきのある負担水準を均衡化させることを重視した税負担の調整措置が講じられ、宅地について、負担水準の高い土地は税負担を引き下げまたは据え置き、負担水準の低い土地はなだらかに税負担を上昇させることによって、負担水準のばらつきの幅を狭めていく仕組みが導入されました。なお、この調整措置は都市計画税についても適用されます。

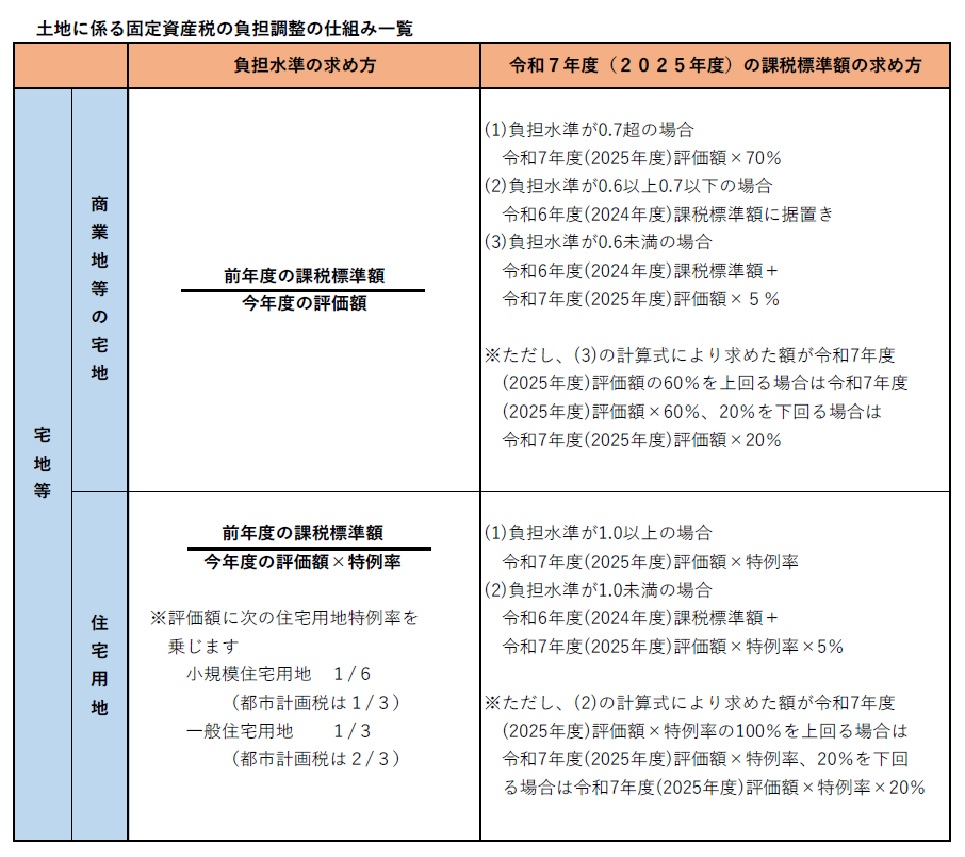

- ※負担水準とは・・個々の土地の前年度課税標準額が、今年の評価額に対してどの程度まで達しているか示すもの

これまで、負担水準の均衡化・適正化に取り組んできた結果、地域ごとの負担水準の均衡化は相当程度進展していますが、一部には依然としてばらつきが残っています。このような状況を踏まえ、税負担の公平性等の観点から、令和6年度(2024年度)から令和8年度(2026年度)までの負担調整措置については、これまでの制度を継続することとされています。

宅地の税額の求め方

商業地等の宅地

固定資産税額は、次のとおり求められます。

税額 = 課税標準額 × 税率

(価格×70%)

今年度の価格(以下Aとします)の70%と比べて前年度の課税標準額が以下の場合の土地については、今年度の課税標準額は以下のとおりとなります。

(1)前年度の課税標準額がAの70%を超える場合→Aの70%

(2)前年度の課税標準額がAの60%以上70%以下の場合→前年度課税標準額と同額に据置き

(3)前年度の課税標準額がAの60%未満の場合→前年度課税標準額+A×5%

ただし、上記(3)により計算した額が、Aの60%を上回る場合はAの60%、Aの20%を下回る場合はAの20%が今年度の課税標準額となります。

住宅用地

固定資産税額は、次のとおり求められます。

税額 = 課税標準額 × 税率

(価格に住宅用地特例率を乗じた額(以下Bとします))

※住宅用地特例率・・・200平方メートル以下の小規模住宅用地は6分の1(都市計画税は3分の1)

200平方メートルを超える一般住宅用地は3分の1(都市計画税は3分の2)

B(本来の課税標準額)が以下の額を超える場合には、以下の額が今年度の課税標準額となります。

前年度の課税標準額 + B × 5%

ただし、上記により計算した額が、Bの20%を下回る場合には、Bの20%が今年度の課税標準額となります。